Luật Sư Nguyễn Thành Vĩnh Sinh Năm Bao Nhiêu

Điều 6 Nghị định 123/2013/NĐ-CP quy định về các nội dung có trong giấy đề nghị đăng ký hoạt động của văn phòng luật sư như sau:

Điều 6 Nghị định 123/2013/NĐ-CP quy định về các nội dung có trong giấy đề nghị đăng ký hoạt động của văn phòng luật sư như sau:

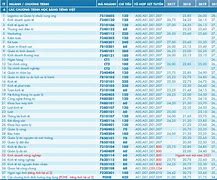

Mức thuế TNCN năm 2024 bao nhiêu?

Thuế Thu nhập cá nhân là loại thuế trực thu đánh vào các khoản thu nhập của cá nhân như: tiền lương, các khoản đầu tư, thu nhập từ hoạt động kinh doanh, chuyển nhượng vốn công ty cổ phần… và những khoản thu khác.

Cách tính thuế TNCN từ nhượng quyền thương mại

Theo quy định tại Điều 14 Thông tư 111/2013/TT-BTC thì căn cứ tính thuế đối với thu nhập từ nhượng quyền thương mại là thu nhập tính thuế và thuế suất, cụ thể:

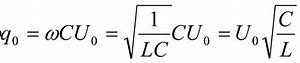

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất 5%

Đối với cá nhân cư trú: khấu trừ thuế 10% tổng thu nhập trả/lần không phân biệt có mã số thuế hay không.

Đối với cá nhân có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ 10% nhưng tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ giảm trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân làm mẫu 02/CK-TNCN gửi tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế TNCN.

Thuế TNCN phải nộp = TN chịu thuế từ tiền lương, tiền công X Thuế suất 20%

Khi thay đổi người đại diện của văn phòng luật sư, hồ sơ người đại diện theo pháp luật có những thành phần nào?

Khoản 2 Điều 11 Nghị định 123/2013/NĐ-CP quy định về việc thành phần hồ sơ thay đổi người đại diện của văn phòng luật sư như sau:

Theo đó, thành phần hồ sơ thay đổi người đại diện của văn phòng luật sư gồm:

- Giấy đề nghị thay đổi người đại diện theo pháp luật;

- Giấy đăng ký hoạt động của văn phòng luật sư;

- Văn bản thỏa thuận giữa người đại diện theo pháp luật cũ và người dự kiến là đại diện theo pháp luật đối với việc thực hiện các quyền, nghĩa vụ của văn phòng luật sư;

- Họ, tên, số và ngày cấp Thẻ luật sư của người dự kiến là đại diện theo pháp luật.

Luật sư Nguyễn Thành Trung là Luật sư có rất nhiều kinh nghiệm trong lĩnh vực pháp luật. Luật sư Nguyễn Thành Trung tham gia tư vấn trong các lĩnh vực: Hợp đồng, đầu tư, doanh nghiệp, bất dộng sản, giải quyết tranh chấp.

Trước khi tham gia TP Legal với tư cách là Luật sư cộng sự cấp cao, Luật sư Trung là Trợ lý cho Chủ tịch Hội đồng quản trị cũng như Ban Tổng Giám đốc của một số Tập đoàn tại Việt Nam.

Mức thuế TNCN cho thu nhập phát sinh trong năm 2023 như sau: Thuế TNCN từ tiền lương là 5% đến 35%; Thuế TNCN từ thuê nhà là 5%, … Tham khảo quy định về thuế TNCN mới nhất được chia sẻ dưới đây.

Cách xác định thu nhập tính thuế TNCN

Muốn nộp đủ số thuế thu nhập cá nhân thì bạn cần xác định đúng thu nhập tính thuế và công thức tính thuế thu nhập cá nhân áp dụng cho loại thu nhập mà mình phải nộp thuế. Người khai, nộp thuế thu nhập cá nhân xác định thu nhập tính thuế theo quy trình sau:

Thu nhập tính thuế TNCN = Thu nhập chịu thuế TNCN - Các khoản miễn, giảm trong thu nhập chịu thuế

Cách tính thuế thu nhập cá nhân từ kinh doanh

Theo quy định tại Điều 10 Luật thuế thu nhập cá nhân thì cá nhân kinh doanh nộp thuế thu nhập cá nhân theo tỷ lệ trên doanh thu đối với từng lĩnh vực, ngành nghề sản xuất, kinh doanh, cụ thể:

Thuế TNCN phải nộp = Doanh thu x Thuế suất

Cách tính thuế thu nhập cá nhân từ bản quyền

Theo quy định tại Điều 13 Thông tư 111/2013/TT-BTC thì căn cứ tính thuế đối với thu nhập từ tiền bản quyền là thu nhập tính thuế và thuế suất, cụ thể:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất 5%

Cách tính thuế thu nhập cá nhân từ đầu tư vốn

Theo quy định tại Điều 10 Thông tư 111/2013/TT-BTC thì căn cứ tính thuế đối với thu nhập từ đầu tư vốn là thu nhập tính thuế và thuế suất, cụ thể:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất 5%

Trong đó: Thu nhập tính thuế từ đầu tư vốn là thu nhập chịu thuế mà cá nhân nhận được theo hướng dẫn tại khoản 3, Điều 2 Thông tư 111/2013/TT-BTC.

Để mở văn phòng luật sư, luật sư thành lập văn phòng cần bao nhiêu năm làm việc trong tổ chức hành nghề luật sư?

Điểm a khoản 3 Điều 32 Luật Luật sư 2006 được sửa đổi bởi khoản 15 Điều 1 Luật Luật sư sửa đổi 2012 quy định về điều kiện của luật sư thành lập văn phòng luật sư như sau:

Theo quy định nói trên, luật sư thành lập văn phòng luật sư cần có có ít nhất hai năm hành nghề liên tục làm việc theo hợp đồng lao động cho tổ chức hành nghề luật sư hoặc hành nghề với tư cách cá nhân theo hợp đồng lao động cho cơ quan, tổ chức.

Để mở văn phòng luật sư, luật sư thành lập cần bao nhiêu năm làm việc trong tổ chức hành nghề luật sư? (Hình từ Internet)

Thuế TNCN đối với giám đốc là người nước ngoài

Có 2 cách tính thuế TNCN cho giám đốc công ty là người nước ngoài, cách áp dụng phụ thuộc việc người nước ngoài là cá nhân cư trú hay không cư trú tại Việt Nam, cụ thể:

Thuế TNCN từ cho thuê nhà bao nhiêu?

Theo Luật Thuế TNCN 2007, cá nhân cho thuê nhà là đối tượng phải nộp thuế TNCN. Tuy nhiên:

Tóm lại, việc nộp thuế cho cá nhân cho thuê nhà phụ thuộc vào mức doanh thu của họ, trong đó cách xác định tổng doanh thu từ thu nhập cho thuê nhà như sau:

1. Doanh thu tính thuế là tổng doanh thu phát sinh trong năm dương lịch của các hợp đồng cho thuê nhà.

2. Trường hợp bên thuê trả tiền thuê nhà trước cho nhiều năm thì khi xác định mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế là doanh thu trả tiền một lần được phân bổ theo năm dương lịch.

3. Trường hợp cá nhân đồng sở hữu nhà cho thuê thì mức doanh thu 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế được xác định cho 01 người đại diện duy nhất trong năm tính thuế.

Ví dụ: A và B là đồng sở hữu căn nhà, năm 2023 hai người cùng thống nhất cho thuê với giá cho thuê là 180 triệu đồng/năm và A là người đại diện thực hiện các nghĩa vụ về thuế. Như vậy, cá nhân A thuộc diện phải nộp thuế giá trị gia tăng và thuế thu nhập cá nhân đối với doanh thu từ hoạt động cho thuê nhà nêu trên với doanh thu tính thuế là 180 triệu đồng.

Cách tính thuế thu nhập cá nhân từ nhận thừa kế, quà tặng

Theo quy định tại Điều 16 Thông tư 111/2013/TT-BTC thì căn cứ tính thuế đối với thu nhập từ thừa kế, quà tặng là thu nhập tính thuế và thuế suất, cụ thể:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất 10%

Trong đó, thu nhập tính thuế từ nhận thừa kế, quà tặng là phần giá trị tài sản nhận thừa kế, quà tặng vượt trên 10 triệu đồng mỗi lần nhận.

Mẫu tờ khai thuế TNCN sử dụng khi kê khai thuế cho người nước ngoài

Cá nhân cư trú tại Việt Nam chỉ có nguồn thu nhập duy nhất tại công ty thì được ủy quyền công ty quyết toán thay và nộp thuế TNCN. Hàng tháng công ty tính lương của cá nhân và nộp tờ khai theo quý theo mẫu 05/KK-TNCN

Doanh nghiệp sử dụng lao động nước ngoài lưu ý thêm về việc khi trả lương cần làm rõ việc công ty đã Xin cấp giấy phép lao động hoặc xin xác nhận người nước ngoài không thuộc diện cấp giấy phép lao động chưa? Bởi đây là một trong các điều kiện cần thiết để xác lập mối quan hệ lao động hợp pháp, từ đó là căn cứ trả lương cho người lao động nước ngoài.

Trên đây là các tính thuế thu nhập cá nhân theo quy định hiện hành, hy vọng các chia sẻ sẽ hữu ích cho các bạn trong việc tìm hiểu và áp dụng pháp luật.

Cách tính thuế thu nhập cá nhân từ trúng thưởng

Theo quy định tại Điều 15 Thông tư 111/2013/TT-BTC thì căn cứ tính thuế đối với thu nhập từ trúng thưởng là thu nhập tính thuế và thuế suất, cụ thể:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất 10%

Trong đó, thu nhập tính thuế từ trúng thưởng là phần giá trị giải thưởng vượt trên 10 triệu đồng mà người nộp thuế nhận được theo từng lần trúng thưởng không phụ thuộc vào số lần nhận tiền thưởng.

Trường hợp một giải thưởng nhưng có nhiều người trúng giải thì thu nhập tính thuế được phân chia cho từng người nhận giải thưởng. Người được trúng giải phải xuất trình các căn cứ pháp lý chứng minh. Trường hợp không có căn cứ pháp lý chứng minh thì thu nhập trúng thưởng tính cho một cá nhân. Trường hợp cá nhân trúng nhiều giải thưởng trong một cuộc chơi thì thu nhập tính thuế được tính trên tổng giá trị của các giải thưởng.